REVUE D'ANALYSES (FINANCIERES)

28 août 2012

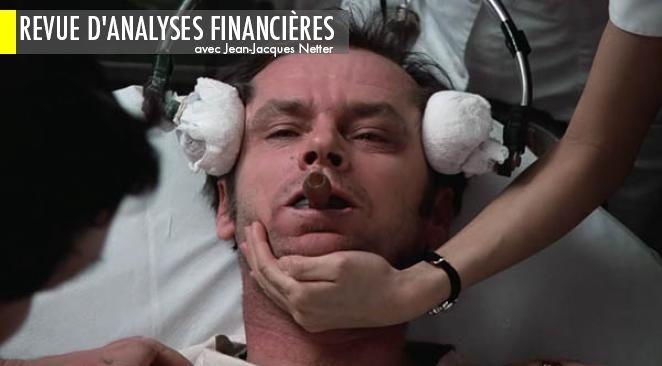

En mal d’électrochoc : L'Europe devrait essayer de s'inventer un avenir plutôt que de s'enliser dans le choix de l'inflation

Dans l’œil des marchés : Jean-Jacques Netter, vice-président de l'Institut des Libertés, dresse, chaque mardi, un panorama de ce qu'écrivent les analystes financiers et politiques les plus en vue du marché.

A PROPOS DES AUTEURS

Jean Jacques Netter est vice-président de l’Institut des Libertés, un think tank fondé avec Charles Gave en janvier 2012.

Populaires

A PROPOS DES AUTEURS

Jean Jacques Netter est vice-président de l’Institut des Libertés, un think tank fondé avec Charles Gave en janvier 2012.